Hintergrund: was ist Nießbrauch?

Bei der lebzeitigen Übertragung von Vermögen unter Nießbrauchvorbehalt geht das Eigentum an einem Vermögenswert, zum Beispiel eine vermietete Immobilie, an den Beschenkten über. Die Erträge stehen jedoch zu Lebzeiten weiterhin dem Schenkenden zu, der auch alle Kosten zu tragen hat. Dies wird Vorbehaltsnießbrauch oder Nießbrauchvorbehalt genannt.

Dies ist mit dem Verschenken eines Obstbaumes vergleichbar, dessen Früchte zu Lebzeiten dem Schenker zustehen. Dieser bleibt auch weiter für alle Aufwendungen, wie Unterhaltung und Pflege, verantwortlich.

Was macht eine Schenkung mit Vorbehaltsnießbrauch steuerlich attraktiv?

Um die steuerlichen Auswirkungen einer Nießbrauchlösung zu ermitteln, wird der Vermögenswert getrennt vom steuerlichen Wert des Nießbrauchs berechnet. Der Nießbrauchwert, vergleichbar mit dem kapitalisierten Rentenbarwert der lebenslangen Zahlungen, wird vom Steuerwert des zugewendeten Vermögens abgezogen.

Vorteile einer Übertragung mit Vorbehaltsnießbrauch

Der Abzug des Nießbrauchwertes vom Vermögenswert bewirkt somit einen Steuervorteil und belässt die Einkünfte („Früchte“) aus Immobilien weiterhin bei der Seniorgeneration.

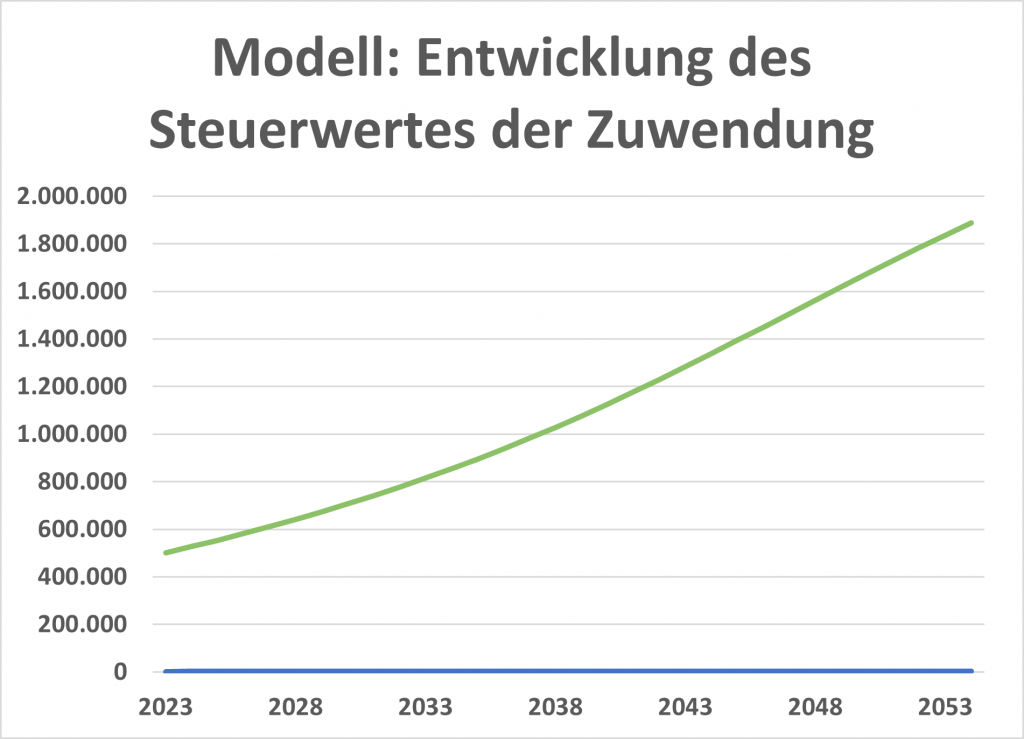

Wie entwickeln sich die Vorteile des Nießbrauchs in folgenden Jahren?

Der Steuervorteil ist umso höher, je jünger der Nießbrauchberechtigte (Schenker) zum Zeitpunkt der Schenkung ist. Dieser ist von der statistischen Lebenserwartung abhängig.

Wird eine Vermögensübertragung aufgeschoben und erst einige Jahre später durchgeführt, wird oft der Immobilienwert weiter gestiegen sein, während der abzugsfähige Nießbrauchwert geringer geworden ist. Folglich wird die Differenz beider Werte, der steuerliche Erwerbswert, Jahr für Jahr größer.

Praxisbeispiel

Markus Vielhäuser ist 62 Jahre alt und Vater dreier Kinder. Er besitzt ein umfangreiches Immobilienportfolio, das im Rahmen der Vermögensnachfolge bereits zu Lebzeiten an die nächste Generation übertragen werden soll.

Daher sind die Schenkungssteuerfreibeträge, jeweils 400.000 Euro pro Kind, im laufenden Jahr bereits durch Schenkungen ausgeschöpft. In zehn Jahren, wenn die Freibeträge erneut genutzt werden können, sind andere Maßnahmen im Rahmen der Unternehmensnachfolge geplant, so dass im vorliegenden Szenario bewusst davon ausgegangen wird, dass für die Immobilienschenkung keine Freibeträge in Abzug zu bringen sind.

Vielhäuser möchte wissen, ob es sinnvoll ist, sein 2019 fertiggestelltes, vermietetes Mehrfamilienhaus mit einem Marktwert von ca. 2,2 Mio. Euro ebenfalls bereits heute auf seine Kinder zu übertragen. Da die Freibeträge ausgeschöpft sind, würde für diese Zuwendungen Schenkungssteuer fällig.

Kaltmiete: 71.633 Euro pro Jahr (Rohertrag)

Bodenwert: 358.900 Euro

Ziel ist es, zur Optimierung der Vermögensnachfolge den geeigneten Zeitpunkt für die Übertragung zu berechnen.

Der Steuerwert der Zuwendung hängt von mehreren Faktoren ab, die sich über die Dauer der betreffenden Zeitspanne ändern können. Dies sind zum Beispiel der Bodenrichtwert des Grundstücks, die erzielte Kaltmiete (Reinertrag), der Liegenschaftszins und die Inflation. Die verlässlichste Einflussgröße ist das Alter des Schenkers, das jedes Jahr um ein Jahr steigt. Unser Rechenbeispiel unterstellt eine moderate Anpassung der Mieteinnahmen und des Bodenwertes um jährlich +2%.

Starten oder Warten?

Da Markus Vielhäuser mit 62 Jahren noch recht jung ist, lässt sich durch Abzug des Nießbrauchs aktuell ein nennenswerter Steuervorteil erzielen:

| Jahr: 2023 | Euro | |

| Bodenwert | 358.900 | |

| Gebäudeertragswert | + 858.332 | |

| Ertragswert | = 1.217.232 | |

| 10% Abschlag | – 121.723 | gem. § 13d Abs. 1 ErbStG |

| Steuerwert des Grundstücks | = 1.095.509 | |

| Wert des Nießbrauchs | – 594.264 | |

| Steuerwert der Zuwendung | = 501.245 | |

| Zuwendung pro Kind | 167.082 | |

| Schenkungssteuer pro Kind | 18.379 | Steuersatz 11%, Steuerklasse I |

Der steuerliche Wert der Zuwendung des betreffenden Hauses beträgt nach Abzug des Nießbrauchswertes nur rd. 501.000 Euro. Das ist weniger als ein Viertel des aktuellen Marktwertes von 2,2 Mio. Euro.

Bei einer Übertragung auf Vielhäusers drei Kinder im Jahr 2023 erhielte jedes Kind eine Zuwendung im steuerlichen Wert von 167.082 Euro. Hierauf würde das Finanzamt Schenkungssteuer in Höhe von 18.379 Euro (Steuersatz 11%, Steuerklasse I) erheben. Zehn Jahre später, im Jahr 2033, könnten sich die Eckdaten wie folgt verändert haben:

| Jahr: 2033 | Euro | |

| Bodenwert | 437.497 | |

| Gebäudeertragswert | + 1.128.538 | |

| Ertragswert | = 1.566.035 | |

| 10% Abschlag | – 156.604 | gem. § 13d Abs. 1 ErbStG |

| Steuerwert des Grundstücks | = 1.409.432 | |

| Wert des Nießbrauchs | – 594.950 | |

| Steuerwert der Zuwendung | = 814.482 | |

| Zuwendung pro Kind | 271.494 | |

| Schenkungssteuer pro Kind | 29.864 | Steuersatz 11%, Steuerklasse I |

Wartet Vielhäuser mit der Übertragung also bis zum Jahr 2033, ergibt sich eine um 62 Prozent höhere Schenkungssteuer – unterstellt, dass der Gesetzgeber die Steuersätze nicht zwischenzeitlich verändert. Dieser Effekt beschleunigt sich mit abnehmender Lebenserwartung des Schenkers, wie die nachfolgende Grafik zeigt.

Was ist unsere Empfehlung?

Es kann sinnvoll sein, Schenkungen im Zehnjahresrhythmus durchzuführen, um die Freibeträge optimal auszunutzen. Reichen hingegen die Freibeträge auf Grund der Vermögensdimension nicht aus, sollte die Entscheidung von der erwarteten Entwicklung des steuerlichen Zuwendungswertes abhängig gemacht werden.

Ebenso sollten eventuelle, zukünftige Änderungen der steuerlichen Rahmenbedingungen zum Anlass genommen werden, entsprechende Verfügungen vorzuziehen.

Noch im Herbst 2022 forderte Bundesfinanzminister Christian Lindner (FDP), die derzeitigen Erbschaftsteuerfreibeträge an die Inflationsentwicklung anzupassen[1]. Ein entsprechendes Gesetzgebungsvorhaben wurde jedoch bislang nicht initiiert. Im Gegenteil: inzwischen mehren sich auch bei den konservativen Oppositionsparteien CDU/CSU die Sympathien für eine „gerechtere Gestaltung“ der Erbschaft- und Schenkungssteuer. Gemeint ist damit unter dem Strich eine Erhöhung der Steuern.

Schließlich ist bei allen Grundstücksschenkungen, die die persönlichen Freibeträge der Beschenkten übersteigen, zu berücksichtigen, dass diese über die zur Begleichung der Schenkungsteuer erforderliche Liquidität verfügen sollten.

Sie möchten gern mehr hierüber erfahren und haben Interesse, die Vermögensnachfolge Ihrer Familie zu optimieren?

Nutzen Sie unser GENAPLAN Leistungsversprechen mit Zufriedenheitsgarantie.

Ich freue ich mich auf den Kontakt mit Ihnen!

Herzliche Grüße

Ihr

Ralf Niederdränk

P.S.: Sie möchten auch in Zukunft nützliche Informationen erhalten? Abonnieren Sie hier unseren kostenlosen Newsletter GENAPLAN informativ!

Bildnachweis: Seitentitel © Ralf Niederdränk

GENAPLAN ist Nachfolge. Schlüsselfertig. Seit 2014.

[1] https://www.tagesschau.de/inland/lindner-erbschaftssteuer-101.html