Der Dezember ist der Monat der Adventskalender, im Steuerrecht auch als „Jahressteuergesetz“ bezeichnet. Der 22er Jahrgang enthält allerlei kleine, süße Überraschungen, mit denen das Steuerzahlervolk bei Laune gehalten werden soll. Heuer beschert uns der Gesetzgeber ein paar Erleichterungen beim Homeoffice, eine Verbesserung der Neubau-Abschreibung, einen um 30 Euro höheren Arbeitnehmerpauschbetrag und weitere Petitessen. Für Immobilienbesitzer verbirgt sich hinter einem der 24 Türchen jedoch eine faustdicke Überraschung: die Änderung der Grundbesitzbewertung im Bewertungsgesetz (§§ 176 ff. BewG) zur Ermittlung der Erbschaft- und Schenkungsteuer. Die Folge: eine zum Teil enorme Erhöhung der entsprechenden Immobilienwerte ab 1.1.2023, die eine erheblich höhere Steuerbelastung für Schenkungen und Erbschaften auslöst.

Warum ändern sich die Bewertungsregeln?

Das Bundesverfassungsgericht (BVerfG) fordert bereits seit langer Zeit, die unterschiedlichen Regelungen zur Grundbesitzbewertung zu vereinheitlichen. Seit Inkrafttreten der Immobilienwertermittlungsverordnung (ImmoWertV) im Juli 2021 bestand daher Anpassungsbedarf bei der Bewertung für Grundbesitz für Zwecke der Erbschaft- und Schenkungssteuer, um die Vorgaben des BVerfG an eine Immobilienbewertung zu erfüllen, die näherungsweise den Verkehrswert bzw. Marktwert abbildet.

Dieser Vorgabe folgt der Gesetzgeber mit der Änderung des Bewertungsgesetzes zum 1. Januar 2023.

Was ändert sich zum 1.1.2023?

Die Änderungen der Bewertungsvorschriften betrifft alle Immobilien.

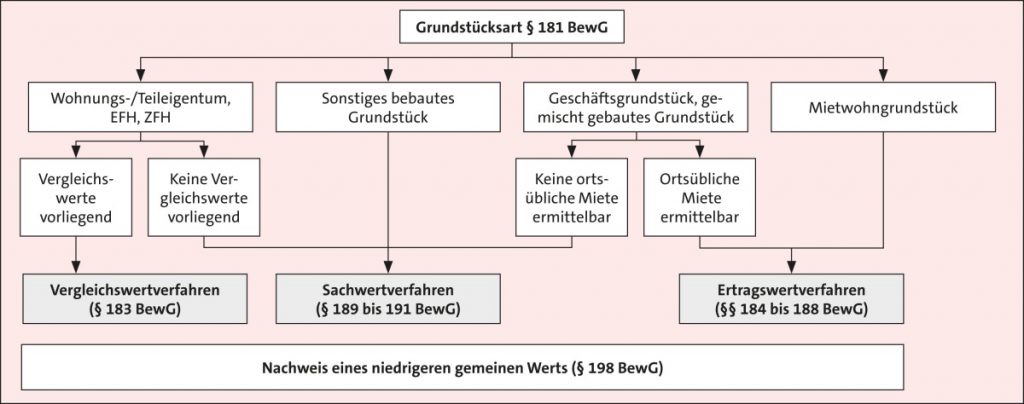

Wie bisher werden für die unterschiedlichen Objektarten, zum Beispiel Einfamilienhäuser, Mehrfamilienhäuser, Eigentumswohnungen, usw. spezifische Bewertungsregeln angewendet.

Das anzuwendende Bewertungsverfahren richtet sich nach der Objektart. Außerdem ist relevant, ob entsprechende Markt-/Vergleichswerte vorliegen bzw. ortsübliche Mieten ermittelbar sind.

Die wichtigsten Änderungen zum Jahreswechsel 2022/2023 sind:

Die wirtschaftliche Gesamtnutzungsdauer der meisten Gebäudearten wird auf 80 Jahre (bisher: 70 Jahre) erhöht.

Beim Ertragswertverfahren, dass die meisten Renditeobjekte betrifft, wird der bisherige, pauschale Bewirtschaftungskostenansatz, bei dem prozentuale Abschläge vom Mietertrag je nach Objektart und Alter Anwendung fanden, durch standardisierte, feste Werte mit Differenzierung nach verschiedenen Kostenarten ersetzt. Stattdessen werden für Instandhaltungskosten Pauschalwerte pro qm Wohnfläche, sowie Fixbeträge für die Verwaltung festgelegt, die sich nach der Anzahl der Wohneinheiten und der Garagen und Einstellplätze richten. Dieser Ansatz führt vor allem bei großflächigen Wohneinheiten mit sehr hohen Mieten (Beispiel: Luxus-Penthousewohnung in München) zu einem deutlich verringerten Bewirtschaftungskostenansatz mit der Folge, dass der steuerliche Immobilienwert den bisherigen erheblich übersteigt.

Die Bewertung von Objekten mit kleinen Wohnungen und/oder niedrigen Mieten, zum Beispiel bei öffentlich geförderten Objekten, führt unter den neuen Regelungen sogar häufig zu einem niedrigeren Ergebnis.

Zur Ermittlung der Bodenwertverzinsung wurden die Liegenschaftszinssätze nach oben angepasst.

Die Anwendung des Sachwertverfahrens wird durch Einführung eines Regionalfaktors und Erhöhung der Wertzahlen beeinflusst.

Zu guter Letzt: ein Gutachten

Erhalten bleibt die bisherige Regelung, dass Steuerpflichtige den Nachweis eines niedrigeren steuerlichen Wertes ihrer Immobilie durch ein Sachverständigengutachten führen können. Dies ist jedoch mit Kosten verbunden und birgt die Gefahr, dass das Finanzamt der Bewertung möglicherweise nicht folgt.

Unsere Empfehlung

Sollten Grundstücks- und Immobilieneigentümer geplante Schenkungen noch vor dem 31.12.2022 vollziehen? Sollten besonders wertvolle Objekte noch in diesem Jahr durch lebzeitige Übertragung auf zukünftige Erben der zu erwartenden Höherbesteuerung entzogen werden?

Sind Vergleichswerte (Marktwerte) für Ein- und Zweifamilienhäuser und Eigentumswohnungen verfügbar, z.B. in größeren Städten, besteht wenig bzw. kein Handlungsbedarf.

Für Objekte, die nach dem Sachwertverfahren bewertet werden und Renditeobjekte, für die das Ertragswertverfahren anzuwenden ist, empfehlen wir Ihnen, die Bewertung im Einzelfall konkret zu überprüfen und anhand eines Vorher-Nachher-Vergleich zu entscheiden.

Nicht alle Immobilien werden ab 2023 höher bewertet. In unserer Beratungspraxis sind uns bereits viele Objekte begegnet, deren Steuerwerte nach der Neuregelung sogar niedriger sind.

Das Ergebnis der aktuellen Diskussion um eine mögliche Erhöhung der Steuerfreibeträge, die wir angesichts der Preisentwicklung für überfällig halten, ist noch längst nicht absehbar. Erbschaftsteuer ist eine Ländersteuer, das heißt, das Steueraufkommen aus Schenkungen und Erbschaften fällt den Bundesländern zu. Die gesetzgeberische Kompetenz für das Erbschaftsteuergesetz liegt jedoch beim Bund. Eine Reform des Erbschaftsteuergesetzes in dieser Legislaturperiode durch die derzeitige Ampelkoalition halten wir für unrealistisch.

Als Experten für Nachfolgeplanung unterstützen wir Sie jederzeit gern, in dem wir für Ihre Immobilie eine individuelle Berechnung erstellen, damit Sie Ihre Entscheidung auf der Basis fundierter Werte treffen können.

Sie haben Fragen zur Nachfolgeplanung oder Interesse an weiteren Informationen?

Nutzen Sie unser GENAPLAN Leistungsversprechen mit Zufriedenheitsgarantie. GENAPLAN ist Nachfolge. Schlüsselfertig.

Ich freue ich mich auf den Kontakt mit Ihnen!

Herzliche Grüße

Ihr

Ralf Niederdränk

P.S.: Sie möchten auch in Zukunft nützliche Informationen erhalten? Abonnieren Sie hier unseren kostenlosen Newsletter GENAPLAN informativ!

Bildnachweis: Titelbild © Nattanan Kanchanaprat