Zwei von drei Deutschen haben kein Testament

Nur jeder dritte Erwachsene in Deutschland besitzt ein Testament. Der Rest überlässt die Regelung seines Vermögens im Erbfall lieber dem Gesetzgeber, denn ohne Testament gilt die gesetzliche Erbfolge. Bei Verheirateten ist ein gemeinschaftliches Ehegattentestament sehr beliebt – auch „Berliner Testament“ genannt. Beide Regelungen haben zahlreiche Nachteile. Unser Beispiel behandelt die Auswirkungen aus steuerlicher Sicht, d.h. in puncto Erbschaftsteuer.

Was ist ein Generationensprung?

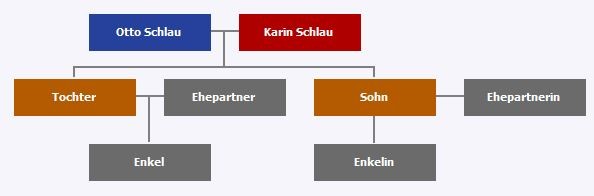

Viele Familien haben drei oder mehr Generationen. Hier ein Blick auf unsere Musterfamilie:

Die Großeltern Otto und Karin Schlau möchten ihre Vermögensnachfolge regeln und überlegen, wie sie ihre erwachsenen Kinder und die minderjährigen Enkel in Ihre Überlegungen einbeziehen sollten.

Otto und Karin besitzen – wegen der besseren Übersichtlichkeit – ein Vermögen von jeweils 1 Million Euro, zusammen also 2 Millionen Euro.

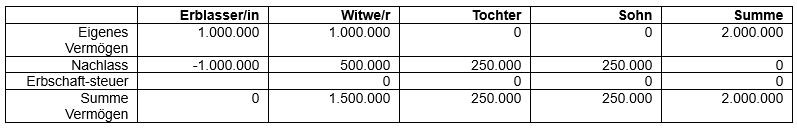

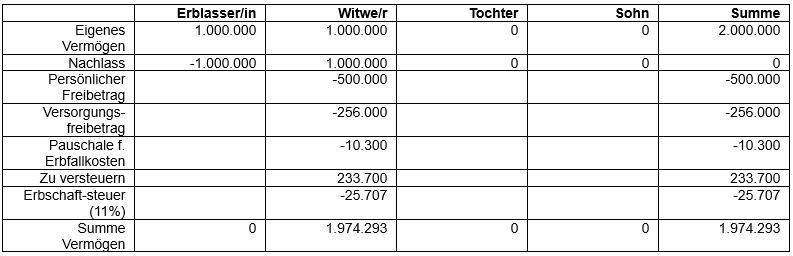

Gesetzliche Erbfolge

Was passiert, wenn nichts geregelt ist? Das ist schnell erklärt. Der Erbteil des überlebenden Ehepartners umfasst die Hälfte des Nachlasses, wenn für die Ehe der gesetzliche Güterstand galt. Die Kinder erben je ein Viertel. Verstirbt der verwitwete Ehepartner, erben die Kinder je die Hälfte.

Wegen der geltenden Steuerfreibeträge des Ehepartners (500.000 Euro) bzw. der Kinder (400.000 Euro) fällt bei Tod des Erstversterbenden zunächst keine Erbschaftsteuer an.

Verstirbt im nächsten Schritt die/der Witwe/r, spricht man vom sogenannten „zweiten Erbgang“ bzw. „zweiten Erbfall“.

Durch 103.440 Euro Erbschaftsteuer wird das Familienvermögen um 5,2 Prozent geschmälert. Das entspricht etwa zwei Jahresrenditen!

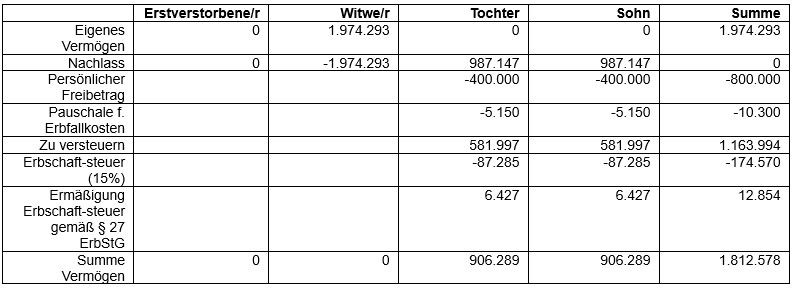

Besser nichts regeln als schlecht regeln – das Berliner Testament

Entscheidet sich Familie Schlau, ihre Vermögensnachfolge mit einem Berliner Testament zu regeln, erben die Kinder erst beim Versterben des länger lebenden Elternteils. Dies hat zur Folge, dass die Freibeträge der Kinder erst im zweiten Erbfall greifen. Hierdurch erhöht sich der Steueraufwand.

Oft setzen sich Ehepartner gegenseitig zu Vollerben ein, um die Versorgung der Längerlebenden zu sichern. Meist sind hierzu wegen vorhandener Renten- und Versorgungsleistungen weniger Vermögenswerte erforderlich, sodass das „Verschenken“ von Freibeträgen spätestens im zweiten Erbfall negative Wirkung entfaltet.

Die addierte Erbschaftsteuer aus beiden Erbfällen beträgt 161.717 Euro. Das entspricht 8,1 Prozent des Familienvermögens. Das sind etwa drei Jahresrenditen!

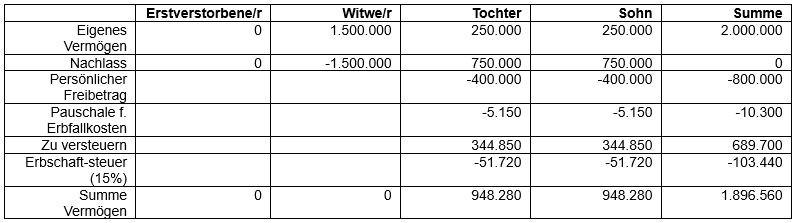

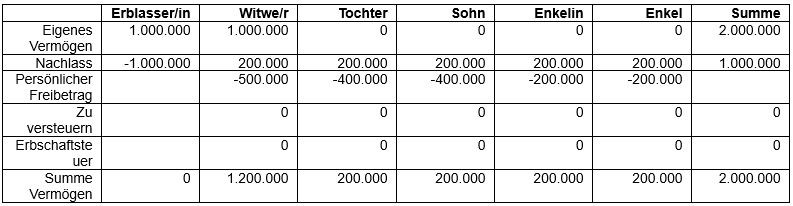

Generationensprung

Bezieht Familie Schlau ihre Kinder und die Enkelkinder bereits bei beiden Erbfällen in die Vermögensnachfolge ein, können alle Freibeträge, auch die der Enkelkinder (200.000 Euro pro Enkelkind) ebenfalls genutzt werden:

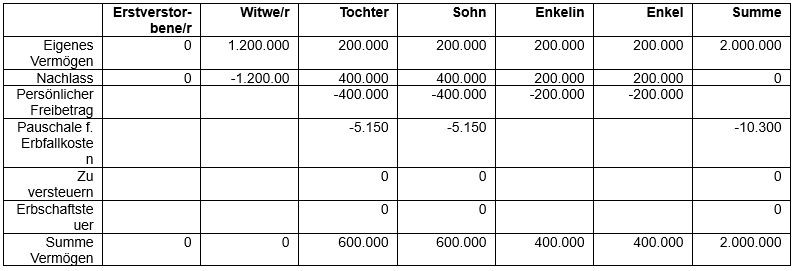

Durch die bessere Nutzung der Freibeträge erreicht der Nachlass seine Begünstigten im ersten Erbfall ungeschmälert, ohne dass Erbschaftsteuer anfällt. Dies gilt auch im zweiten Erbfall:

Durch diese Gestaltung wird das Familienvermögen nicht durch Erbschaftsteuer geschmälert. Diese rein steuerlich motivierte Gestaltung sollte bei Bedarf noch um Regelungen ergänzt werden, die Verfügungsbeschränkungen der Enkelkinder über das geerbte Vermögen umfassen.

Zusammenfassung:

2 Millionen Euro Familienvermögen können beim Generationswechsel durch gezielte Gestaltung leicht von der Erbschaftsteuer verschont werden. Wer nichts regelt, zahlt über 100.000 Euro Erbschaftsteuer. Mit „Berliner Testament“ können es leicht über 160.000 Euro sein.

Unsere Empfehlung:

Sie planen die Übertragung größerer Vermögen auf die nächste Generation, z.B. im Rahmen einer generationsübergreifenden Vermögensnachfolgeplanung?

Sie möchten Ihr Immobilienvermögen strukturieren und erwägen die Gründung einer Familiengesellschaft (Familienpool)?

Die ganzheitliche Vermögensstrukturierung innerhalb einer Familie sollte sämtliche Generationen mit einbeziehen. Hierbei sind weit mehr als nur steuerliche und rechtliche Aspekte von Bedeutung.

Die Planung der Vermögensnachfolge (neudeutsch: Estate Planning) ist vielfältig und erfordert eine umfassende Beratung, damit keine vermeidbaren Fehler passieren und Sie Ihre Ziele sicher erreichen.

Sie möchten gern mehr hierüber erfahren und haben Interesse, die Vermögensnachfolge Ihrer Familie zu optimieren?

Nutzen Sie unser GENAPLAN Leistungsversprechen mit Zufriedenheitsgarantie.

Ich freue ich mich auf den Kontakt mit Ihnen!

Herzliche Grüße

Ihr Ralf Niederdränk

P.S.: Sie möchten auch in Zukunft nützliche Informationen erhalten? Abonnieren Sie hier unseren kostenlosen Newsletter GENAPLAN informativ!

GENAPLAN ist Nachfolge. Schlüsselfertig. Seit 2014.

Bildnachweis Titelbild: No-longer-here auf Pixabay

Hinweis: die in diesem Artikel verwendeten, steuerlichen Daten, z.B. Freibeträge, Steuersätze, usw. beziehen sich auf den gesetzlichen Stand zum Zeitpunkt der Veröffentlichung. Spätere Änderungen wurden nicht berücksichtigt.